Если нет времени читать. Платежный календарь делает график платежей более удобным и служит отличным способом предупредить кассовые разрывы.

ЧТО ТАКОЕ ПЛАТЕЖНЫЙ КАЛЕНДАРЬ

Платежный календарь — это инструмент финансового планирования. Его главная польза в том, что он заранее предупреждает о возможных кассовых разрывах, и вы с его помощью избавляетесь от ситуации, когда в целом по месяцу у вашей торговой сети одежды с деньгами все в порядке, но в конкретный день месяца не оказывается нужной суммы для каких-то обязательных платежей, и вы из-за этого попадаете на штрафы или имеете неприятный разговор с теми, кто ждал от вас денег.

Платежный календарь нужен для того, чтобы вовремя заплатить всем, кому вы должны, и вовремя получить деньги от тех, кто должен вам

Платежный календарь очень полезен для вашего бизнеса:

- позволяет учитывать все платежи по статьям;

- предупреждает кассовые разрывы;

- дает возможность назначить ответственных, которые будут отслеживать оплаты и поступления;

- обеспечивает легкую проверку фактического состояния дел с планом из календаря.

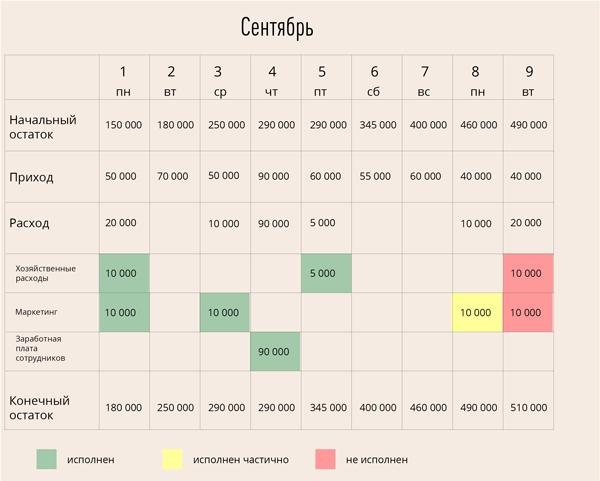

Платежный календарь ведется в обычной таблице Excel, заполняется еженедельно, и в нем вы сразу видите все — остаток на начало периода, приход, расход в деньгах, расход по направлениям, сальдо. Можно отдельно выделять приход — расход по наличным и безналичным платежам. Главное — помнить, что в платежном календаре мы указываем плановые значения, вы же знаете их из договоров, счетов и актов.

Можно ли делать платежный календарь для отдельных категорий ассортимента? Или для отдельных магазинов?

Можно, но в этом нет смысла. Цель календаря — контроль финансовых потоков в целом по компании. Детализация не имеет смысла в данном случае. План движения денежных средств (ДДС), или платежный календарь, нужен для контроля одного из активов, а именно денег. Другой актив — это ассортимент, его уже детализируют по данным управленческого учета ассортимента, третий актив — это внеоборотные активы (оборудование, здания и т.д.). Когда мы говорим о ДДС, то это только деньги, без привязки к управленческому учету по ассортименту.

Как правило, каждая сезонная закупка одежды с точки зрения оплаты делится на предоплату, которую вы оставляете производителю или оптовику, и оставшуюся часть. Закупка одна, а оплат — две. Как это отразить в календаре? С помощью диаграммы Ганта, когда платежи, относящиеся к одной поставке, вы выделяете в таблице одним цветом.

В платежном календаре цветом выделяется цикл сделки

КАК НАЧАТЬ КАЛЕНДАРЬ С НУЛЯ

Составить календарь даже в первый раз несложно, если вы знаете алгоритм.

- Выбираете период. Период зависит от вида деятельности и подробности учета.

- Платежи и поступления делите на статьи прихода и расхода. Можно разделить платежи на «нал»/«безнал», можно разделить юрлица или банковские счета.

- В каждой части выделяете ячейки для внесения данных по приходу, расходу, сальдо и накопленному итогу. Накопленный итог нужен для того, чтобы просчитать кассовые разрывы с учетом денег, оставшихся с прошлых периодов.

- Добавляете начальный остаток, то есть количество денег на счету или в кассе на момент начала ведения календаря.

- Поздравляем, вы сделали заготовку календаря. Теперь переходим к его заполнению.

- Вносите плановые показатели. Если вам нужна помощь в составлении годового плана продаж и всех других планов, которые вы хотите внести в календарь, обращайтесь к консультантам «АРТ».

- Выделяете цветом циклы сделок (диаграмма Ганта).

- Добавляете планируемые поступления.

А теперь считаете сальдо (приход— расход) и накопленный итог. Если накопленный итог в каком-то месяце покажет минус, значит, с большой долей вероятности в этом периоде случится кассовый разрыв. Вы можете построить платежный календарь сами или воспользоваться программами-сервисами.

Кассовый разрыв — это временный недостаток денежных средств, необходимых для оплаты текущих расходов в полном объеме и точно в срок. Главные причины его возникновения — неумение планировать (или полное отсутствие планирования)

Если вы видите, что в какой-то месяц денег вам не хватит, то у вас есть запас времени, чтобы отреагировать:

- можно сдвинуть дату планируемых платежей на более поздний срок;

- можно разделить крупные расходы на несколько платежей;

- можно запланировать получение овердрафта.

Если у компании есть и опт, и розница, лучше вести общий или раздельный календарь? Некоторые собственники говорят, что лучше разделять для обеспечения безопасности, чтобы бухгалтер знал данные только по одному направлению. Чем оправдана или не оправдана такая точка зрения?

Если опт и розница — разные юрлица, то надо делить. Если юрлицо — одно, то можно не делить, но в статьях прихода и расхода разделить наименования. А оценку эффективности направлений делать на основании других отчетов. Это, по сути, возврат к началу текста: надо делить по категориям или нет? Тут вопрос того же характера. Нам нужно, чтобы финансовый поток был положительным. Какая разница, за счет чего? А вот оптимизация работы каждого подразделения — это уже работа внутри каждого подразделения.

По поводу безопасности — это отдельный разговор. Небезопасно, когда главбух «не в теме» какого-то канала движения денег. Поэтому вопрос безопасности в контексте бухгалтерии может возникнуть только в том случае, если владелец болен «теорией заговора». Зачем вам бухгалтер, от которого надо что-то скрывать?! Надеемся, вы не совершаете «странных» операций. Но это совсем другая история. Мы искренне надеемся, что в России будет когда-нибудь полностью белый бизнес. Это даст необыкновенный толчок для роста экономики в целом. Вот тогда у нас будет инфляция 1% и кредиты по 2-3% годовых. Будут рост ВВП и развитие бизнеса. Сами же тормозим развитие серыми схемами, а потом жалуемся: «А вот в Европе…»

Платежный календарь поможет вам понять, сколько денег можно забирать из бизнеса себе. Самый простой способ — подставить в платежный календарь сумму, которую вы хотите вывести, и тогда вы увидите, не случится ли в компании кассовый разрыв из-за этого

А дальше вы ведете календарь, регулярно внося в него данные. Если он рассчитан по неделям, то необходимые платежи учитывают не дату, а ту неделю, в которой они должны быть произведены. Исполнение платежей происходит на основании платежных поручений, отправленных в банк. При выполнении платежа операция исключается из платежного календаря и изменяется текущий остаток денежных средств.

Там, где нет учета, нет контроля и управляемости бизнеса

Как учитывать консультационные услуги или обучение в платежном календаре?

Это просто расходы, которые относятся к статье операционных издержек, и всё.

Как связаны платежный календарь и отчет о движении денежных средств?

По сути, это одно и то же. Скорее всего, это просто апгрейд плана движения денежных средств (ДДС). Взяли обычный отчет ДДС, назвали его по-другому, придумали для него дополнительную опцию и назвали платежным календарем.

Результатом формирования платежного календаря является сбалансированный план движения денежных средств.

Минутка финансовой грамотности

Глоссарий

Диаграмма Ганта

Диаграмма Ганта — это инструмент планирования, управления задачами, который придумал американский инженер Генри Гант (Henry Gantt) в 1910 году. Ганта пригласили управлять строительством судов, и он разработал график, чтобы контролировать работу нескольких инженеров и выполнение задач, причем задачи должны были быть выполнены в течение определенного периода времени. Это была первая модель, которая наглядно показывала прогресс каждого вида деятельности в рамках проекта.

Современная диаграмма Ганта — это удобный способ показать, какая работа планируется к выполнению в определенный день и определенное время. Она состоит из полос, ориентированных вдоль оси времени. Каждая полоса на диаграмме представляет отдельную задачу в составе проекта (вид работы), ее концы — моменты начала и завершения работы, ее протяженность — длительность выполнения работы. Вертикальной осью диаграммы служит перечень задач. Удобство диаграммы — в том, что видны все задачи, и видна их последовательность. Это позволяет ни о чем не забыть и делать все своевременно. Для таблицы нужны три типа данных: название задачи, дата начала и прогнозируемая дата окончания задачи

Оборотный капитал

Оборотный капитал — это все ваши ресурсы для бесперебойной работы бизнеса. Если вы оптовик, то, чтобы дать отсрочку постоянным розничным клиентам, у вас должны быть на счетах оборотные средства. Если у вас розница, то вам нужно постоянно пополнять склад, чтобы клиентам не приходилось ждать нужного товара. Если оборотного капитала достаточно, бизнес быстрее реагирует на заказы.

Оборотный капитал (ОК) считается по формуле:

ОК = Деньги + Запасы + Дебиторская задолженность − Кредиторская задолженность.

Если оборотный капитал положительный, то все хорошо. Если оборотный капитал отрицательный, то все плохо. И вы прибыль себе на личный счет не выведете, и бизнес может закрыться, если новые деньги не упадут на счет компании.

Если оборотный капитал нулевой, то это значит, что у вас нет запасов, но и в долги вы не залезли. Если захотите вывести прибыль себе на счет, рекомендуем предварительно составить платежный календарь, чтобы увидеть, не предвидится ли кассовых разрывов.